Wie ein Management Equity

Program (MEP) funktioniert und welche Chancen es eröffnet

Management Equity Program

- 29.01.2025

Wie partizipiert ein Managementteam und welche Chancen und Risiken sind zu beachten?

Das wirtschaftliche Eigenkapital zur Finanzierung des Unternehmenskaufs, beispielsweise aus Fonds eines Private Equity Investors, wird dabei in mindestens zwei Instrumente gegliedert.

- Zunächst in ein Instrument mit einem vorrangigen und fixierten Return-Anspruch – etwa Gesellschafterdarlehen oder Vorzugsaktien –, auch Fixed Return Instrument ("FRI") genannt. Eine Auszahlung des vorrangigen Return -Anspruchs erfolgt häufig erst mit dem Exit.

- Sodann, als zweites Instrument, Stammanteile, mit einem nachrangigen und variablen Return Anspruch, auch Ordinary Shares ("Ords") genannt. Der nachrangige Return-Anspruch macht die Ords risikoreicher als die FRI.

Die FRI schaffen neben der Fremdkapitalfinanzierung einen weiteren "Leverage-Effekt" im Eigenkapital. Private Equity und Management investieren jeweils zum gleichen Marktwert der Instrumente. Die Aufteilung des wirtschaftlichen Eigenkapitals in FRI und Ords, die Höhe des fixierten Return-Anspruchs der FRI sowie die Aufteilung der Investition des Managements in beide Instrumente gestalten zusammengenommen das Chancen-Risiko-Profil der MEP-Architektur.

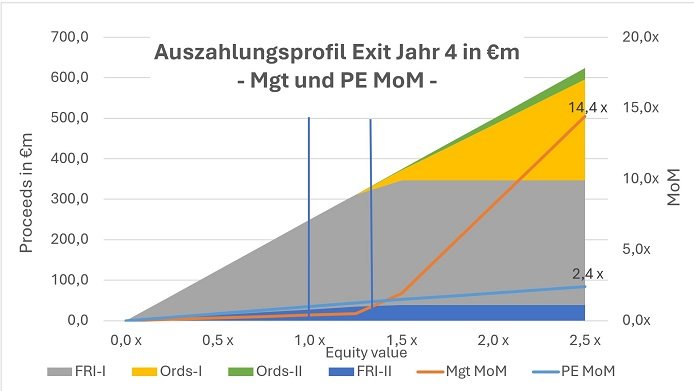

Investiert ein Managementteam beispielsweise 1,25 Millionen Euro in zehn Prozent Ords (Ords-II) und 750.000 Euro in FRI mit Zehn-Prozent-Coupon (FRI-II) bei einem gesamten wirtschaftlichen Eigenkapital von 250 Millionen Euro, ergibt sich ein Auszahlungsprofil für einen illustrativen Exit am Ende von Jahr vier wie in Abbildung eins.

Die lnvestitionsrückflüsse eines MEP werden gerne als Multiple-of-Money ("MoM") ausgedrückt, als Quotient aus Investitionsrückflüssen über Investitionen. Im genannten Beispiel erreicht das Management seinen Break-even aufgrund des geringeren Investitionsanteils in FRI bei einem Eigenkapitalwert von 357 Millionen Euro (Deal MoM 1,4x) und Private Equity bereits bei einem Eigenkapitalwert von 249 Millionen Euro (Deal MoM 1,0x).

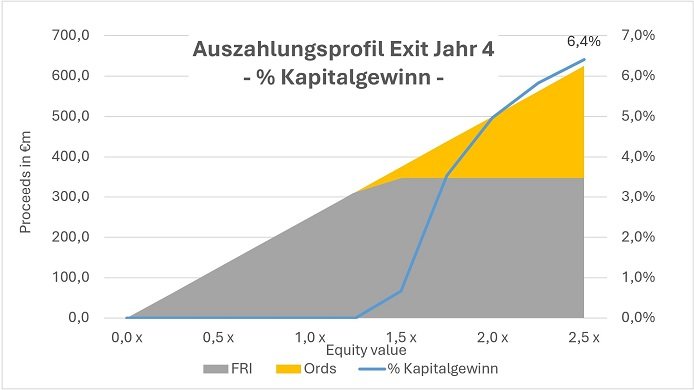

Das Investment ist also deutlich risikoreicher für das Management. Dafür bietet es im Erfolgsfall eine größere Upside. Der Management MoM ist vom Exit-Jahr und Deal-Erfolg (Deal MoM) abhängig. Im Vergleich zu einem pari-passu- lnvestment, also einer Investition vergleichbar mit dem Private-Equity-Investor, bietet das Management Investment die Chance, mit einem höheren Anteil am Kapitalgewinn zu partizipieren (Verwässerung des Private Equity). Der Anteil des Management Investments am Kapitalgewinn steigt, je erfolgreicher die gesamte Transaktion ist (siehe Abbildung zwei).

Vergleichbarkeit von MEPs

So kann beispielsweise ein MEP mit 14 Prozent Ords für das Management deutlich attraktiver sein als ein solches, in dem das Management 29 Prozent hält, wenn die zugrunde liegende Eigenkapitalstruktur entsprechend einen höheren Anteil an FRI vorsieht. Die Attraktivität lässt sich nicht ausschließlich über die Managementanteile an den Ords beschreiben.

Ein ausschließliches Investment des Managements in Ords versus ein Investment in FRI und Ords muss nicht zwangsweise attraktiver sein. Auch hier ist die zugrunde liegende Eigenkapitalstruktur zu beachten. Interessenten können diesen Zusammenhang anhand folgender Fallstudie nachvollziehen.

Beim Aufsetzen von MEP-Strukturen ergibt sich auch immer wieder ein Trade-off zwischen der Maximierung der Investitionsrückflüsse und der MoM-Attraktivität, wenn die Grenze der maximalen Verwässerung des Private Equity Investors erreicht ist.

Faktoren für ein erfolgreiches Management Equity Program

Das Chancen-Risiko-Profil wird aber nicht nur durch die MEP-Struktur bestimmt, sondern auch über vertragliche Konditionen wie Leaver -Regelungen, Marktbewertung und Kapitalerhöhung.Das Aufsetzen der MEP-Struktur und der Investitionskonditionen sind nur zwei Parameter von vielen, die den Erfolg eines MEPs treiben: Einstiegsbewertung, Fremdkapitalfinanzierung, Geschäftsentwicklung und Exitbewertung sind maßgebliche Faktoren für eine erfolgreiche Transaktion und damit ein attraktives MEP.

Vertiefende Informationen erhalten Interessenten im Handbuch Management Buy-Out, das im November 2024 in dritter Auflage im Verlag C.H.Beck erschienen ist: Das fünfte Kapitel widmet sich dem Thema "Managementbeteiligung".

MEP-Beratung ausschließlich für Managementteams

MPT ist durch die Vielzahl der Programme mit vielen Gestaltungsmöglichkeiten und aktuellen Trends vertraut. Das Unternehmen besitzt die umfassende Übersicht über finanzielle Attraktivität und Investitionskonditionen von MEPs, unterstützt bei der Kommunikation und begleitet Managementteams entlang des gesamten Lebenszyklus ihres Investments.