Streit um Steuererstattungen: Krachende Schlappe für die Dekabank

Das Institut ist Fondsgesellschaft und Wertpapierhaus der Sparkassen-Organisation.

Foto: dpaDüsseldorf. Seit mehreren Jahren schon schleppt die Dekabank das Thema mit sich herum. 2011 war bekannt geworden, dass das Wertpapierhaus der Sparkassengruppe mit dem Fiskus um 50 Millionen Euro streitet. Es ging um die Erstattung von Kapitalertragsteuern. Die Steuerbehörden wollten das Geld nicht auszahlen, weil es womöglich aus illegalen, sogenannten Cum-Ex-Geschäften stammte. Die Bank dagegen war der Ansicht, die Geschäfte seien rechtens gewesen.

Nach Handelsblatt-Informationen trieb die Dekabank den Streit sogar vor das Gericht. Während andere Banken wie die HSH Nordbank, die Hypovereinsbank und kürzlich die DZ Bank dreistellige Millionenbeträge bereitwillig zurückzahlten, schaltete die Dekabank auf stur. Sie zahlte zwar, per Klage wollte sie das Geld aber wieder zurückholen.

Es geht um 50 Millionen Euro. Das Verfahren begann im Jahr 2014, jetzt schmetterte das Hessische Finanzgericht die Klage ab. Die Begründung dürfte in der Finanzszene für einigen Wirbel sorgen.

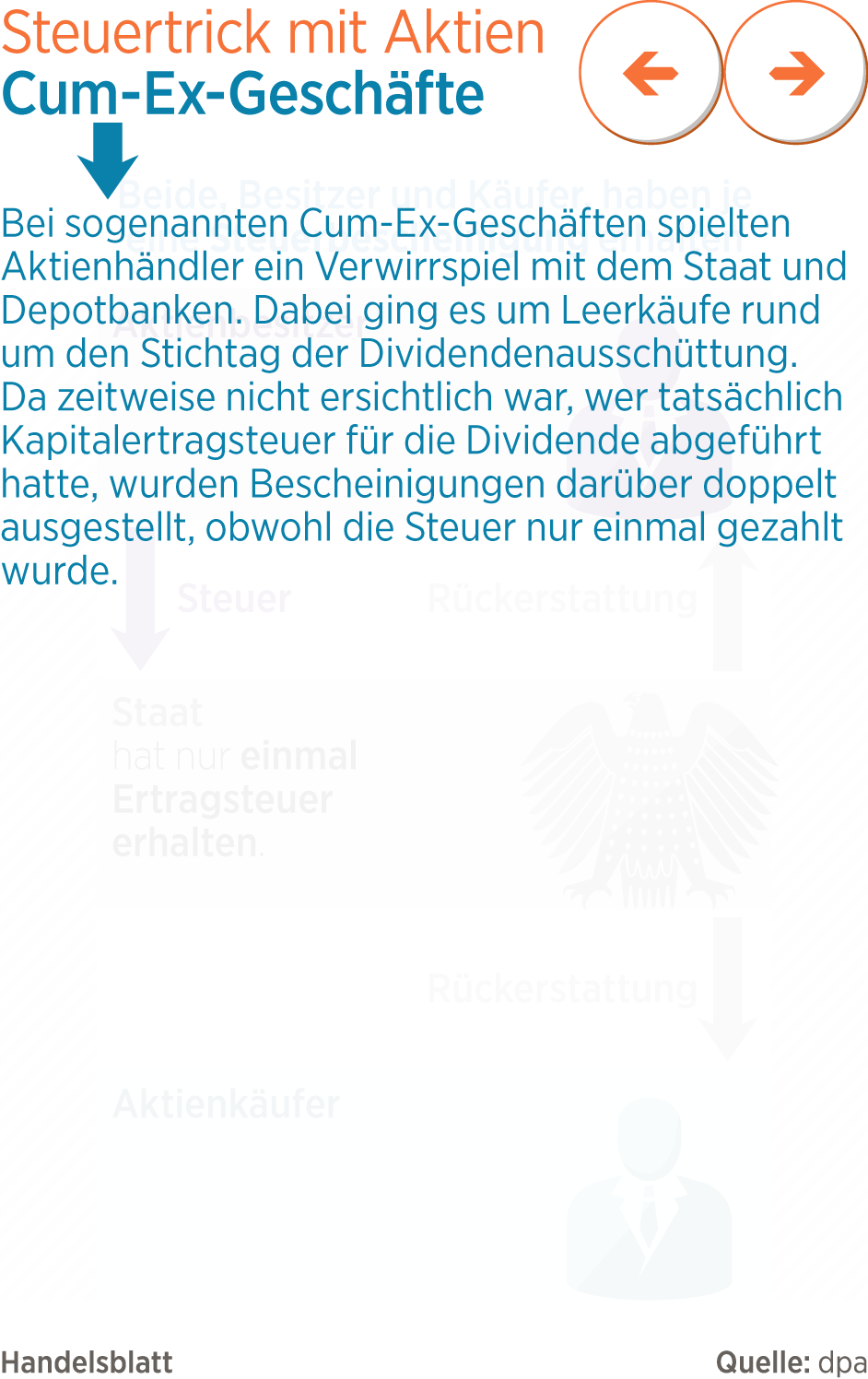

Denn die Dekabank ist nicht das einzige Finanzinstitut, das ein Cum-Ex-Problem hat. Bei den umstrittenen Geschäften gelang es Banken und vermögenden Kunden, doppelte Steuerbescheinigungen auf einmal gezahlte Kapitalertragsteuern zu erhalten. Die in bestimmten Fällen mögliche Rückerstattung dieser Steuern erfolgte in vielen Fällen doppelt und zum Schaden der Steuerzahler.

Dem Handelsblatt liegt eine Liste von 129 Banken und Finanzdienstleistern vor, die sich allesamt an solchen Deals beteiligten. Die Liste stammt von einem anonymen Informanten, der sein Wissen über solche Deals für fünf Millionen Euro an die nordrhein-westfälische Steuerfahndung verkaufte. Sie bereitet jetzt den größten Fischzug vor, den je eine deutsche Steuerfahndung begann. Insider schätzen die Summe der Steuern, die die Betroffenen zurückzahlen müssen, auf 700 Millionen Euro. Hinzu kommen Bußgelder.

Das Urteil des Hessischen Finanzgerichts gegen die Dekabank kommt den Ermittlern dabei sehr gelegen. Denn die Richter legen ihre Worte wie eine Axt an den Grundpfeiler aller Cum-Ex-Geschäfte. Die ausführliche Urteilsbegründung ist noch nicht bekannt. Doch in einer Vorabmeldung formulierten die Richter schon: „Das Eigentum an Aktien geht erst im Zeitpunkt der Lieferung über.“

Allein mit dieser Aussage entzieht das Gericht vielen Cum-Ex-Deals den Halt. Der ganze Segen für die Investoren war schließlich, dass es bei einer bestimmten Art des Aktienhandels zwei Eigentümer ein und derselben Aktie geben konnte. Auf der einen Seite denjenigen, der sie gerade hatte, aber versprach, sie zu verkaufen. Und auf der anderen Seite denjenigen, der die Aktien noch nicht besaß, sich aber zu ihrem Kauf schon verpflichtet hatte. Dass dies möglich war, legte ein Urteil des Bundesfinanzhofs aus 1999 nahe. Auf dieser Grundlage wurden seitdem Aktiendeals für Hunderte von Milliarden Euro getätigt.

Manchmal sogar aus Versehen. Im Streitfall hatte die Dekabank außerbörslich vor dem Ausschüttungstermin Aktien mit (cum) Dividendenanspruch gekauft. Noch vor der Hauptversammlung sollten die Papiere geliefert werden. Doch die Lieferung der Aktien erfolgte erst kurz danach, also ohne (ex) Dividende. Ein Unfall also, aber nicht weiter schlimm, dachte die Bank.

Sie ließ die Deals prüfen. Experten von Deloitte und der Kanzlei Freshfields Bruckhaus Deringer hätten die Geschäfte als rechtens eingestuft. Und so beharrte die Bank auf dem, worauf sie einen Anspruch zu haben glaubte: die Rückerstattung von Kapitalertragsteuern.

Bei ihrer Begründung, warum selbst ein schief gelaufenes Geschäft aus der Steuerkasse gesponsert werden müsse, wurde die Bank in ihrer Wortwahl technisch. Der Abschluss der schuldrechtlichen Vereinbarung reiche, um die Steuergutschrift zu bekommen, lautete das Argument. Ganz gleich also, ob man eine Aktie besitze und für die darauf zustehende Dividende die Kapitalsteuer abführe oder nicht – schon die Absicht reiche.

Das Hessische Finanzgericht allerdings wollte diese Ansicht nicht teilen. Laut Urteil kommt es bei der Frage, ob eine Steuererstattung fließen darf oder nicht, auf den Zeitpunkt der Lieferung der Aktien an. Die Richter folgten gewissermaßen dem gesunden Menschenverstand: Eine Steuer, die nicht gezahlt wurde, darf nicht erstattet werden.

„Das Urteil ist spektakulär“, sagt Steueranwalt Detlef Haritz. „Danach kommt es gar nicht mehr darauf an, ob die Aktien von einem Leerverkäufer oder einem Eigentümer gekauft wurden. Der Käufer hat in beiden Fällen keinen Anspruch auf die Kapitalertragsteuer, wenn die Aktien nicht vor dem Dividendenstichtag geliefert worden sind.“

Das Urteil hat das Zeug zum Wegweiser. Denn das Hessische Finanzgericht hat noch ein paar weitere Hürden für eine Steueranrechnung eingebaut. So müsse die Dekabank als Aktienkäufer nachweisen, dass die Kapitalertragsteuer auch tatsächlich an den Fiskus abgeführt wurde. In der Vergangenheit legten die Cum-Ex-Akteure als Beweis für eine abgeführte Steuer einfach eine Steuerbescheinigung der Bank vor, die an diesen Geschäften im Zweifel selbst verdiente.

Experten sind nun aufgebracht. Sie halten aufgrund der Struktur der Cum-Ex-Geschäfte den Beweis einer tatsächlich abgeführten Steuer für fast unmöglich. „Die Gerichte versuchten hier, die Beweislast umzukehren, um Cum-Ex-Geschäfte grundsätzlich kaputt zu machen“, sagt ein Insider.

Während die Experten streiten, muss sich die Dekabank nun eine Frage stellen: Wie weit will sie gehen? Die 50 Millionen Euro hat sie bereits zurückgezahlt. Die Haltung der Politik ist klar: Cum-Ex-Geschäfte sind nicht nur unmoralisch, sondern auch illegal. Mehrere Staatsanwaltschaften ermitteln, in dieser Woche beginnt ein Cum-Ex-Untersuchungsausschuss. Für die Dekabank hat das Hessische Finanzgericht zwar eine Revision zugelassen – sie könnte vor den Bundesfinanzhof ziehen. Doch festlegen mag sich die Dekabank in diesem Klima noch nicht.